事業に失敗してしまい、自己破産を検討しています。ただ、正直なところ悪あがきをしたいというか…。なんとか事業を継続しながら現状を変えられる方法はないでしょうか?

事業に失敗して多額の借金を抱えているなら、債務整理を検討すべきでしょう。もちろん、自己破産も選択肢のひとつですが、事業を継続しておきたいなら、他の債務整理も検討されてみてはどうでしょうか。借金等を大幅に減額できる可能性がありますよ。

そうなのですね。その他の債務整理も検討してみます。ところで、自己破産をしたあとにもう一度事業を始めることはできるのですか?自己破産をしたときの選択肢として把握しておきたいです。

自己破産後でももう一度事業を始めることはできます。しかし、自己破産によって信用情報にキズが残ってしまうため、資金繰りに苦労してしまう可能性が高いです。日本政策金融公庫では、再チャレンジ支援も行っているので合わせて検討してみると良いでしょう。

事業に失敗してしまうと、真っ先に思い浮かぶ選択肢は自己破産でしょう。すべてを清算したうえでもう一度再起を目指したい。そう思われている方は多いのではないでしょうか。とは言いつつも、少しでも可能性があるなら他の手段も知っておきたい。そう思っている方もいます。

事業に失敗したときでも自己破産以外の選択肢はあります。任意整理や個人再生・民事再生を選択すれば、事業を継続したまま借金問題を解決できるので安心してください。

ただ、事業の失敗規模によっては自己破産を選択されたほうが良いです。自己破産をしてしまうことで、事業は停止・廃業しなければいけませんが、破産手続き終了後に改めて事業を開始することもできます。

そこで今回は、事業に失敗したときは自己破産をするしかない?自己破産するときの注意事項は?についてお伝えするとともに、最後には再起を目指す際の注意事項についてもお伝えしています。

現時点で事業に失敗し、立て直すことが明らかに困難な方は迷わず自己破産を検討してください。自己破産費用が高額になる恐れもあるため、資力があるうちに破産手続きを開始しておかなければ、後々苦しい思いをすることになります。

万が一、事業に失敗して資力がなくなっている方でも、とりあえず弁護士へ相談してください。分割等あらゆる手段を用いてでもかならず現状を変えられます。

早め早めに対処することで、再起を目指すことが容易になったり選択肢の幅が広がったりなどメリットは多いです。現時点で少しでも苦しいと感じているなら、いますぐに弁護士へ相談してください。

- 事業に失敗したときでも、自己破産以外の選択肢はある。任意整理や個人再生・民事再生を選択すれば、事業を継続したまま借金を減額できるので、検討する価値はある

- 事業に失敗したことを理由に自己破産をするなら、一般の破産手続きとは若干異なるので要注意。費用も高額になる恐れがあるため、注意事項を把握したうえで破産手続きを開始したほうが良い

- 自己破産後でも再起は可能。破産手続きをした事実が取締役などの欠格事由に該当することはないので、何度でも再チャレンジができる。しかし、資金繰りに苦労する未来が見えるので、しっかり準備をしたうえで再起を目指したほうが良い

事業失敗の借金は自己破産で解決

事業に失敗して多額の借金を抱えてしまった方は、自己破産で清算することが第一の選択肢です。借金を解決する選択肢として任意整理や自己破産等もありますが、リスタートを目指すなら借金をすべて0にできる自己破産が、もっとも強力かつ効果的な手続きとなります。

まずは、事業失敗で抱えた借金を自己破産で清算するメリット等についてお伝えします。これから自己破産を検討されている方は、参考にしてください。

事業失敗によって抱えた借金は自己破産で清算できる

事業に失敗して抱えた借金のほとんどは、自己破産によって清算できます。裁判所に借金の返済ができないことを申し立て、免責許可を受けると、現在抱えている債務が、原則としてすべて免除されます。

また、会社(法人)として事業を営まれていた方は、会社のみの破産することも考えられます。ただし、取締役が会社の保証人として設定されているケースでは、会社・個人同時に自己破産をする必要がある点に気を付けましょう。

個人事業主として事業を営まれている方は、事業用の資産も含めて、個人の自己破産手続きによって清算を行います。一度すべての借金を清算して、リスタートを目指してください。

事業の失敗を自己破産で清算するメリットは多い

事業で失敗して抱えた借金を自己破産で清算するメリットは下記の3つです。

- ①借金をすべて0にできるため再起を目指しやすい

- ②取り立てや資金繰りの悩みから解放される

- ③生活に必要な財産は手元に残しておける

それぞれのメリットについて詳しく見ていきましょう。

①借金をすべて0にできるため再起を目指しやすい

自己破産手続きは債務整理の中で唯一すべての借金を0にできます。自己破産によって0にできる借金の中には当然、従業員へ支払う給与や取引先に支払う金銭等も含まれています。よって、銀行等から借りている借金のみならず、すべての借金を清算できると思っておいて良いでしょう。

給与や解雇予告手当は、財団債権または優先的破産債権(優先的に弁済を受けられる債権)に含まれているので、通常の破産債権よりも優先的に支払われます。会社に資力がなくても(※)未払い賃金立替制度を利用できる可能性も残されているので、従業員の給与だけは確保したいと考えている方は検討してください。

(※)未払い賃金立替制度(厚生労働省)についてはこちら

事業に失敗して多額の借金を抱えている方の中には、もう一度やり直したいと思っている方は多いでしょう。再起を目指すからこそ、自己破産でリスタートしてみてはどうでしょうか。

②取り立てや資金繰りの悩みから解放される

自己破産をすれば今まで悩まされていた資金繰りや取り立てから解放されます。これは貸金業法という法律によって定められていることであって、違反すると貸金業者(債権者)が厳しく罰せられてしまいます。

債権者があなたに対して取り立てを規制されるタイミングは、弁護士の受任通知が債権者に到着した時点です。一般的に、あなたが自己破産の相談をした直後、弁護士は債権者に対して直ちに受任通知を送付します。

また、受任通知到着時点であなたに取り立てをできなくなってしまうのみならず、あなた自身も借金の返済をする義務が一時的に停止(免責許可が下りればそのまま0になる)します。むしろ、弁護士に自己破産を委任した後で自分の財産を処分するような行為(債権者にお金を支払う行為も含まれる)をしてしまうと、免責不許可事由等に該当する恐れがあるので絶対にやめてください。

上記のことからも、弁護士に自己破産を相談した時点で資金繰りや厳しい取り立てから解放されると思っておいて良いでしょう。先のことを考えるよりもまずは、現状に目を向けて根本的な解決を目指してください。

貸金業法の対象となるのはあくまでも、貸金業者のみです。貸金業者とはお金を貸して利益を得る業務を行っていて、財務局もしくは都道府県から許可を得ている業者です。たとえば、消費者金融等が該当します。

よって、弁護士による受任通知の発送・到着後であっても、取引先や従業員が債権の取り立てを行うことは、貸金業法違法にはなりません。しかし、貸金業者以外から取り立てを受けた場合でも、特定の債権者に対して債務を履行することは控えてください。

自己破産は「債権者平等の原則」というルールがあるので、そのことを理解したうえで、必要に応じて弁護士から説明をしてもらうなどの対処を検討してください。

③生活に必要な財産は手元に残しておける

自己破産時に処分される財産は、自由財産以外の財産です。逆に言えば、自由財産は残しておけます。すべての財産が対象になるわけではないので、その点自己破産をするときの安心材料になり得るでしょう。

- 新得財産(破産手続き開始決定後に得た財産)

- 差押禁止財産

- 99万円以下の現金

- 自由財産の拡張が認められた財産(裁判所に申し立てることで認められた財産)

- 破産管財人によって放棄された財産

自己破産をしても生活に必要な最低限の財産を残しておくことができます。また、99万円以下の現金を残しておくこともできるので、自己破産後に改めて法人を設立するのも良いでしょう。

必要最低限の生活費や事業に失敗したあとも、再起を目指すための資金は残しておけるので安心してください。まずは、目の前の大きな問題を解決して改めて事業を開始し、成功させる努力をされてみてはどうでしょうか。

事業に失敗したときは自己破産をするしかない?

事業に失敗したとき、借金等を清算するために自己破産を選択される方は少なくないです。しかし、自己破産をするとその事業を継続できません。

できることであれば事業を継続したいと考えている方は、自己破産以外の選択肢も検討しましょう。自己破産以外の債務整理を選択することで、債務の負担を減らしながら事業を継続できる可能性があります。

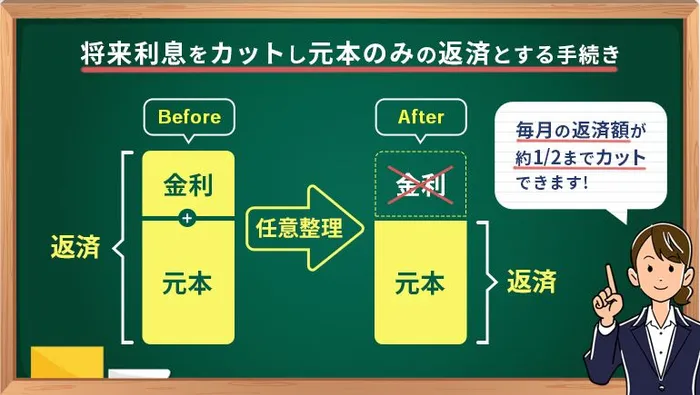

任意整理で借金を減額して再起を目指す

任意整理とは、債権者と交渉をして借金の利息部分をカットしてもらうなどして、債務の負担を軽減する手続きです。元金は3〜5年かけて返済しなければいけないため、債務の規模などによっては効果が限定的である可能性もあります。

ただ、任意整理は裁判所を介して行わない手続きであるため、比較的簡単に手続きを進められるのが特徴です。利息カット程度で事業の立て直しが可能な方は、任意整理を選択されてみてはどうでしょうか。

債務整理すべてに共通していることですが、手続きをすることで信用情報にキズが残ります。その結果、新たな借り入れが難しくなるので事業継続の際には注意してください。

信用情報自体は5〜10年で回復しますが、一度事故(債務整理)を起こしてしまった会社や銀行等からの借り入れは半永久的に難しいと思っておいてください。

債務が5,000万円以下なら個人再生・民事再生の利用も可能

事業に失敗されて再起を目指す方は個人再生や民事再生を検討しても良いでしょう(個人再生は民事再生の中のひとつです)。法人の場合は、民事再生しか選択肢はありませんが、個人事業主等の場合は比較的手続きを簡単に進められる個人再生(小規模個人再生)の選択も可能です。

- 民事再生(通常再生)

- 小規模個人再生

民事再生(通常再生)とは

民事再生は個人・法人問わず利用できる制度ですが、法人は民事再生しか選択できません。民事再生は手続きが複雑であるため、裁判所に支払う費用や弁護士へ支払う費用が非常に高額です。よって、個人再生を選択できる事業主の方は個人再生を選択された方が良いでしょう。

そして民事再生は、頭数の過半数および債権額の1/2以上を有する債権者の同意を得られなければ、再生計画が決議されません。民事再生を選択される方は、前もって債権者に働きかけるなどの対応が必要になるでしょう。

小規模個人再生とは

小規模個人再生とは、個人を対象とした簡易的な民事再生手続きです。再生計画の決議要件などは通常の民事再生と同様ですが、手続きが簡素化されている点に特徴があります。

個人の方は、負債の額が5,000万円以下なら、個人再生手続きを選択できます。債務総額に応じて最大で1/10まで借金を減額できます。

個人再生(民事再生)は、任意整理と比べて借金を減額できる金額がとても大きく、それでいて事業を継続できるのが最大の特徴です。一方で、すべての債務が対象になってしまう点が、任意整理と比べると難点と言えるでしょう。

個人再生をしてもやはり信用情報にキズがついてしまうため、新たな借り入れ等が難しくなります。当然、一度事故(債務整理)を起こしてしまった相手からは半永久的にお金を借りることはできないでしょう。

それでも事業を立て直したい、失敗からの再起を目指したいと思うなら、個人再生はとても有効な手段となり得るでしょう。

参考:e-GOV「民事再生法第一節(再生手続き開始の申立)」

事業失敗時の自己破産に注意事項はある?一般の自己破産との違いは?

事業に失敗したことを理由に自己破産を申し立てる場合は、以下の点に注意する必要があります。

- 管財事件として扱われる

- 代表者も同時に自己破産をするのが一般的

- 事業の継続が難しい

事業に失敗したときは原則管財事件として扱われる

事業主が自己破産をするときは、原則管財事件として手続きを進めていくことになります。その理由は、一般の人(会社員等)と比べて取引先や契約関係が複雑であるため、破産管財人をおいて細かく調査をする必要があるためです。

管財事件とは自己破産手続きのひとつです。管財事件になることで、裁判所は破産管財人と呼ばれる弁護士を選任し、財産の調査や処分、債権者への分配を行います。財産の調査などが行われない「同時廃止事件」と比較すると、手続きが複雑で免責許可まで1年近くかかることも珍しくはありません。

なお、管財事件には通常の管財事件と少額管財事件があります。少額管財は裁判所へ支払う予納金等を少額に抑え、事業に失敗して資金繰りが厳しい事業主や個人の方でも利用できるようにした制度です。弁護士に依頼しなければ少額管財を選択できないので、まずは相談してください。

個人事業主の場合も、事業の状況などを精査する必要があるため、原則として(少額)管財事件として取り扱われます。

管財事件の場合、手続きに必要な費用が高額になります。裁判所へ支払う予納金だけでも20万円程度(少額管財の場合)、加えて弁護士へ支払う報酬の相場が30万円〜60万円程度なので、合計が100万円近くになることもあるでしょう。

事業に失敗された方であっても、できるだけ資金に余裕があるうちに手続きを開始されることをおすすめします。

弁護士費用の準備が難しくても、まずは弁護士へ相談してください。分割払い等支払い方法についての相談に柔軟に対応してくれる弁護士も多いです。また、弁護士へ相談することで借金の返済が一時的に止まります。いままで返済に充てていた費用を弁護士費用に充てられれば、無理なく費用の準備ができるでしょう。

会社(法人)は代表者も同時に自己破産するのが一般的

法人として事業を行っており失敗、自己破産をされるときは基本的に法人のみの破産手続きで済みます。法律的には、会社(法人)と代表者は別人格として考えられているためです。

ただ、現実的には会社の債務に対して代表者が連帯保証人になっているケースが多いです。その結果、会社が破産することで(連帯)保証人になっている代表者に債務の請求をされることになります。この場合、会社が破産することに伴い、代表者も破産を強いられることになってしまいます。

自己破産後は事業の継続が困難になる

事業に失敗して会社を自己破産し、破産手続き開始決定がなされると、最終的に会社の法人格が消滅します。そのため、最終的には事業の継続が困難になるでしょう。

たとえ個人事業主であっても、自己破産をすることで追加の融資を受けられなくなり、さらに設備等も処分の対象になることから、現実的に考えて事業継続は困難です。

自己破産後改めて起業することはできる?

破産手続きの開始決定を受けることで、その事業の継続は難しくなります。しかし、失敗してしまった事実をバネに、再起を目指す方は少なくないでしょう。

ところが「一度事業に失敗して自己破産をしたあとは再起を目指せないのではないか?」「もう一度起業することは難しいのではないか?」と思われている方も少なくはありません。

最後に、自己破産後に改めて起業することはできるのか、再起を目指すときの注意事項はあるのか?についてお伝えします。

法律的には自己破産後も起業ができる

一度事業に失敗して破産した方でも再起は可能です。ではなぜ「自己破産後は再起業できない?」と言われてしまうのでしょうか。それは、旧商法が関係しています。

旧商法では、自己破産をして復権を経ていない者は、欠格事由に該当したため、会社の経営者(取締役)になることはできませんでした。しかし、このことが破産者の早期経済回復の妨げになることが問題視され、会社法制定時に欠格事由から除外されています。

よって、法律的には自己破産後も改めて起業が可能ですし取締役に就任することもできます。

破産後は資金調達に苦労するため現実的に難しい

法律的に再起業が可能でも、現実的に考えると難しいかもしれません。というのも、自己破産をしてしまうことで、信用情報にキズがついてしまいます。信用情報に問題がある方に融資を行うケースは少なく、ほとんどの場合資金繰りに苦労するでしょう。

自己破産の情報は5〜10年経過すれば消えますが、一度事故を起こしてしまった会社では半永久的に情報が残ります。そのため、再起業後の資金繰りまで考えたうえで再起を目指したほうが良いでしょう。

ただし、日本政策金融公庫なら再起業の際に融資を受けられる可能性が高いので、ぜひ検討してください。

日本政策金融公庫では、事業に失敗してしまった経験を持たれている方を対象に「再挑戦支援資金(再チャレンジ支援融資)」を行っています。過去に失敗をされた方、破産をされた方でも改めてチャンスをあたえられる仕組みになっています。

貸付資金は国民生活事業で最大7,200万円、中小企業事業7億2千万円までです。ある程度の資金確保には有効なので、資金繰りに悩まれている方は検討されてみてはどうでしょうか。

日本政策金融公庫|再挑戦支援資金(再チャレンジ支援融資)はこちら

まとめ

今回は、事業に失敗したら自己破産をするしかないのか?自己破産をする際の注意点は?についてお伝えしました。

事業に失敗していても失敗の規模次第では民事再生(個人再生)や任意整理で借金を減額することも有効とのことでした。自己破産をしない限りは、事業を停止させられることもないため、そのままの状況で再起を目指せます。

もう一度0からリスタートしたい方は、自己破産ですべてを清算してから改めて事業を再開させれば良いです。自己破産をすることで、代表者も破産しなければいけないとか、管財事件として扱われるため費用が高額になるなど、多くのデメリットが発生するとのことでした。

しかし、もう一度0からやり直したいと心から思われている方は、自己破産をしてから再起を目指してください。信用情報的に問題がある以上は、資金繰りに苦労するかもしれませんが、日本政策金融公庫からなら再チャレンジ費用を借りられる可能性が高いです。

今回お伝えしたことを参考に、さまざまなパターンを模索されてみてはどうでしょうか。少しでも不安なこと、悩まれていることがあれば弁護士へ相談されてみるのも良いでしょう。かならずあなたの味方・力になってくれるはずです。