「借金やクレジットカードの支払いに遅れてしまった」「債務整理をしたことがある」などの理由から、ブラックリスト入りしたことを危惧している人もいるでしょう。

ブラックリスト入りをすると、ローンからの新規や追加の借入やクレジットカードの新規作成ができないなどと一般的にはいわれています。生活に支障をきたさないためにも、一刻も早くブラックリストに載った情報を消したいと考えるかもしれません。

しかし、「ブラックリスト」という言葉はあくまで一般的に使われている用語であり、金融機関が存在を明言しているわけではないため、実際に存在するとはいえません。ブラックリストの存在自体があるかが断言できない以上、「ブラックリストの消し方は〇〇」ともいえないのが実状です。

とはいえ、一般的には「ブラックリスト入り=延滞などの情報が登録されている状態」といったニュアンスで使用されています。この状態に対する対処法であれば、事実と異なる情報が登録されている場合を除いて、登録された情報が消えるまで待つことでいわゆるブラックリスト入りの状態を解消できます。

登録された情報が消えるまでの期間はそれらの情報を保管している信用情報機関によって異なりますが、最長で5年〜7年の時効が完成するまで情報は残ってしまいます。

当記事では、「ブラックリストの消し方」をテーマに、個人信用情報をきれいにする対策や事故情報が消えるまでの期間について解説していきます。

なお、「ブラックリスト入りでもローンからの借入がどうしても必要」「ブラックリストに載るほど返済が難しい」という場合、弁護士や司法書士に相談して、今後の返済についてアドバイスをもらうことも視野に入れるべきです。

借金問題を積極的に扱う弁護士・司法書士なら「早くブラックリストに載った情報を消したい」などあなたの事情に合わせた解決策を提示してくれます。ぜひ無料相談を利用して、気軽に相談してください。

>>【無料相談】借金問題に注力する弁護士・司法書士はこちら!

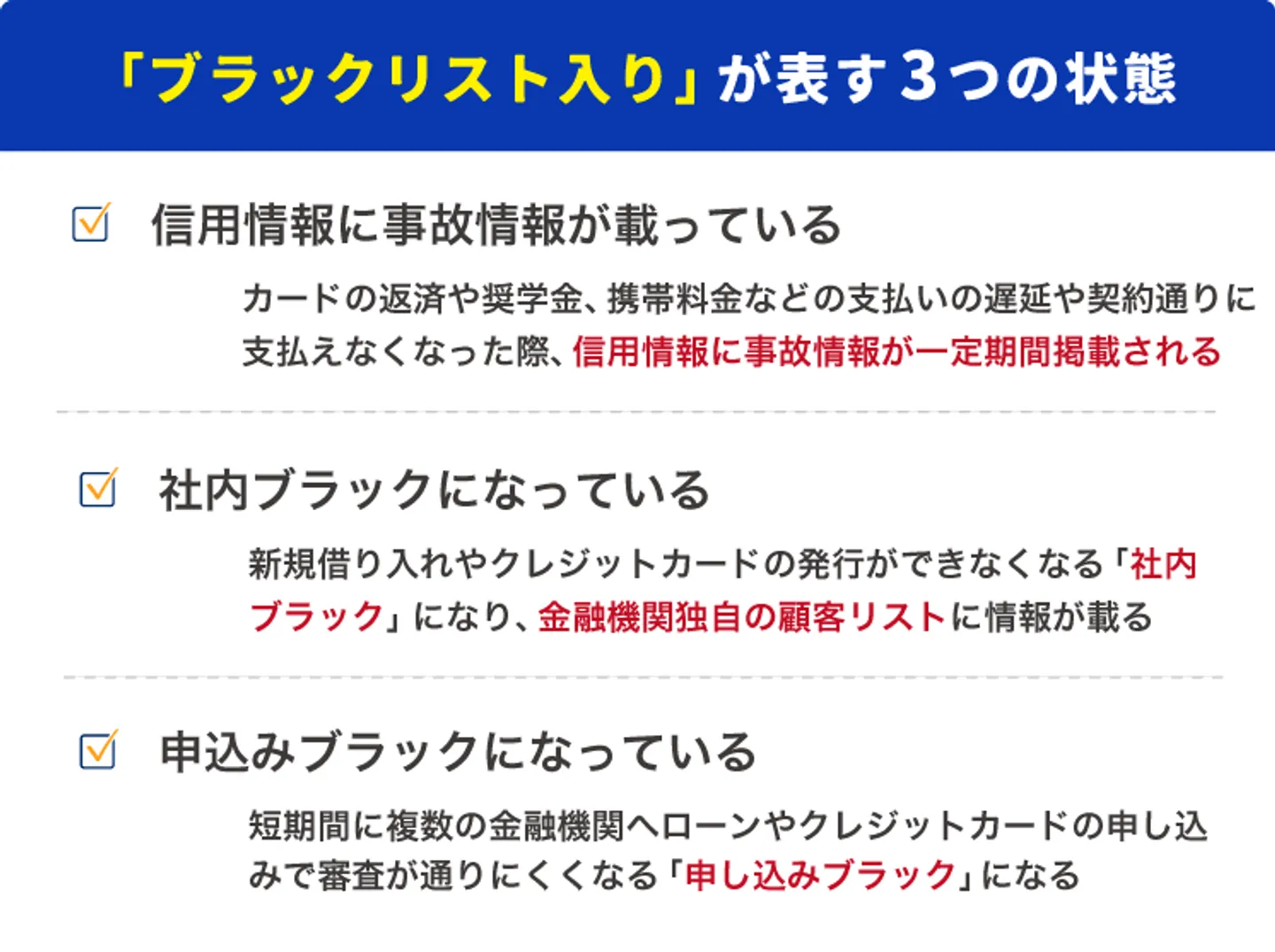

- 一般的にブラックリスト入りが表す意味は「信用情報に事故情報が載る」「社内ブラックになる」「申込みブラックになる」の3つ。

- ブラックリストに載った情報を消すには基本的に一定期間が経つまで待つしかない。

- 債務整理をすれば支払いの負担が減り完済までの期間を短縮できる。

ブラックリストは存在するといえない!そもそもブラックリスト入りするような状態とは?

「ブラックリスト」は一般的に使われている言葉に過ぎず、銀行や消費者金融といった金融機関が存在を明言しているものではありません。そのため、大前提としてブラックリストが本当に存在するとはいえないことを把握しておいてください。

あくまで一般的にですが、下記のような状態はブラックリスト入りと呼ばれる傾向があります。

- 信用情報に事故情報が載ること。

- 社内ブラックになること。

- 申込みブラックになること。

「ブラックリストに載る」といわれている状態の場合、返済や支払いの能力を疑われやすくなります。返済や支払いの能力がないと判断されれば、ローンを組めなくなったり、クレジットカードの発行や携帯端末代(スマホ本体代金)の分割払いができなくなったりなどのリスクがあります。

ここからはブラックリスト入りの状態について、それぞれ詳しく解説していきます。

1. 信用情報に事故情報が載ること

いわゆるブラックリスト入りの状態では、ローンやクレジットカードなどの審査に落ちやすいといわれています。その理由には、「信用情報から返済能力がないと判断された」というケースが挙げられます。

信用情報とは、個人のローンやクレジットカードなどの利用履歴のことです。「個人信用情報機関」という機関で保管されており、金融機関などが返済能力を調査する目的で使用されます。

当然ですが、「返せない」「支払えない」という場合、ローンやクレジットカードなどの審査には原則通りません。審査に通る基準は公表されていませんが、信用情報に残っていた事故情報から返済や支払いの能力を疑われてしまうことも考えられるのです。

つまり、信用情報に事故情報が残っていることが原因でローンなどの審査に通らなくなり、いわゆる「ブラックリスト入り」という状態になってしまうケースがあるのです。

信用情報に登録される事故情報の例には下記が挙げられます。

- 延滞

- 保証履行

- 債務整理

信用情報に事故情報が登録されている場合、その履歴が消えるまではブラックリスト入りの状態を解消することはできないと予想されます。

2. 社内ブラックになること

信用情報に事故情報が載ること以外にも、新規借入やクレジットカードの発行ができないブラックリスト入りした状態に陥ることがあります。その一つが、いわゆる「社内ブラックとなること」です。

こちらもあくまで一般的に使用されている言葉ですが、金融機関独自の顧客リストに延滞などの情報が載ることを「社内ブラック」といわれています。

社内ブラックになる基準は明確にいえませんが、金融機関は返済や支払いの能力がない人を審査に通さないことから、「支払い遅延」「滞納」「保証履行」「債務整理」などがあると金融機関から社内ブラックとみなされてしまう可能性があります。

社内ブラックの情報は当該金融機関はもちろん、グループ会社にも共有されていることも予測され、そのグループ会社でも借入やクレジットカードの発行ができなくなる可能性もあります。

なお、信用情報とは異なり、社内の顧客リストに載る情報は履歴が消えるまでの期間が明確ではありません。そのため、社内ブラックの情報は時間が経っても消えることはないことも考えられます。

3. 申込みブラックになること

ブラックリスト入りの状態には、いわゆる「申込みブラックになること」も挙げられます。

申込みブラックとは、短期間のうちに複数の金融機関へローンやクレジットカードの申込みをすることで、審査に通りにくくなる状態のことです。

金融機関へローンやクレジットカードの申込みをすると、金融機関は審査の際に申込者の信用情報をチェックします。この際「金融機関が信用情報をチェックした」という情報が信用情報に残ってしまうのです。

そのため、別の金融機関が審査のために信用情報をチェックした際、申込者が他でも申込みをしていることが分かってしまいます。

短期間のうちに複数の金融機関へ申込みをしていると、「余程お金に困っているようだから、貸してもちゃんと返してくれないかもしれない」と返済能力を危惧される可能性があります。

返済能力がないと判断されれば、ローンやクレジットカードの審査には通りません。

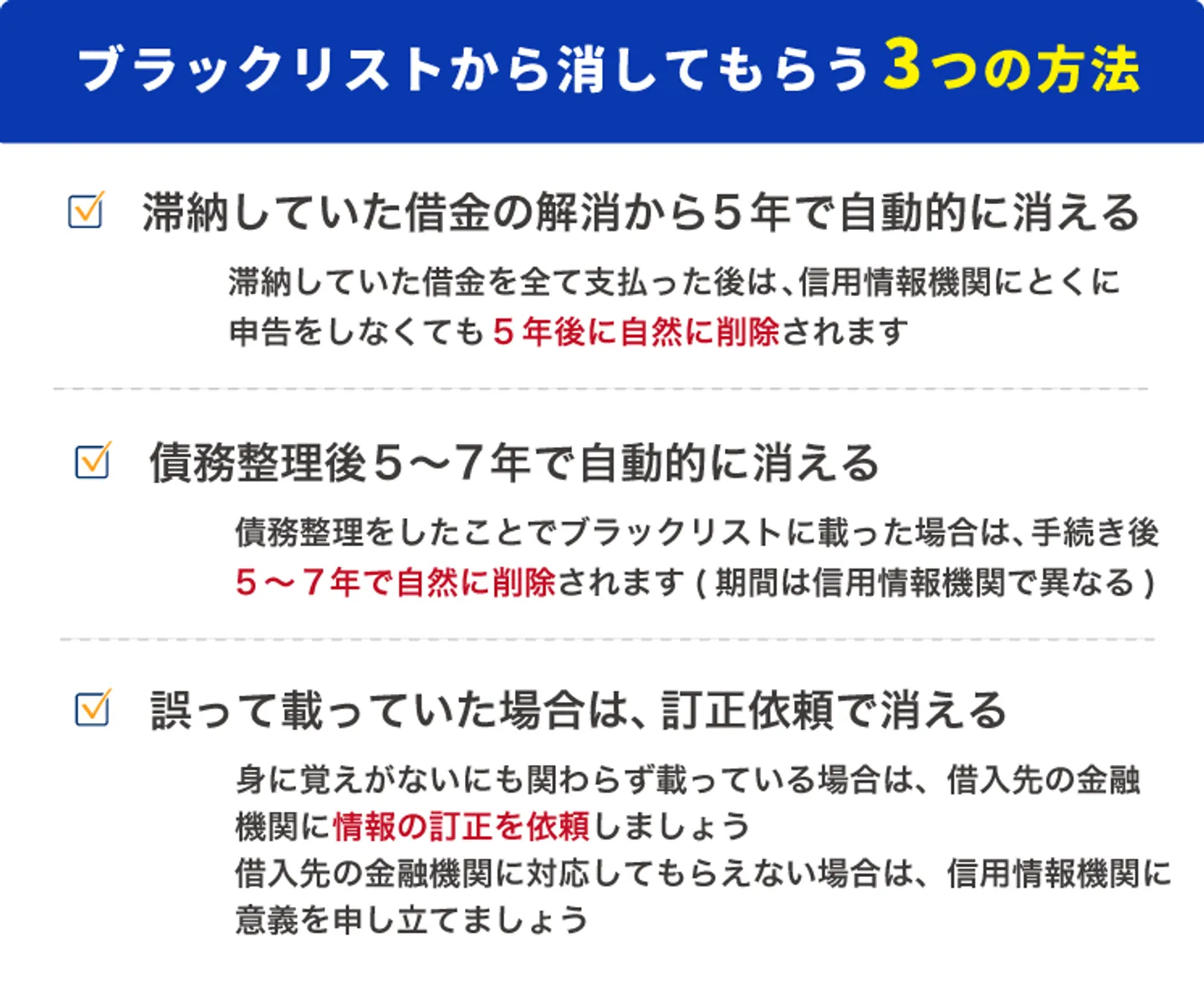

ブラックリストの消し方は一定期間が経つまで待つことだけ

いわゆるブラックリスト入りの状態では、ローンやクレジットカードの審査に通りづらくなるため、生活に悪影響を及ぼす可能性があります。

そのため、もし自分がブラックリストに載ってしまったと分かったら、一刻も早くその情報を消したいと考える人が大半でしょう。

しかし、ブラックリストの消し方は、基本的に一定期間が経つまで待つことしかありません。というのも、ブラックリスト入りの原因の多くは「信用情報に事故情報が載っていること」ですが、情報自体が間違っている場合を除いて、その事故情報は一定期間が経過しなければ消えることがないためです。

ブラックリストに載った情報は、信用情報機関と呼ばれる3つの機関によって管理されています。そして、信用情報機関は主に加盟会員である金融機関の申告に基づいて、情報の登録や削除をおこなっているのです。

基本的にブラックリストに載った情報が正しければ、申請しても情報を消してもらうことはできません。

なお、信用情報に登録される事故情報が消えるまでの期間は、事故情報の種類によって異なります。

| 事故情報 | 消えるまでの期間 |

|---|---|

| 滞納 | 最長5年 |

| 債務整理 | 最長5年〜7年 |

ここからは事故情報の種類に応じて履歴が消えるまでの期間を解説していきます。「ブラックリスト入りを解消したい」という場合、起こした可能性がある事故の情報に応じた履歴解消までの期間を確認してみてください。

1.滞納でブラックリストに載ったら滞納解消から最長5年で消える

借金を滞納したことによりブラックリストに載ってしまった場合は、滞納を解消してから最長5年で情報が消えます。

実際に、3つの個人信用情報機関は信用情報の保管期間を公表しており、滞納の履歴は下記の期間保管されます。

| 個人信用情報機関 | 滞納の保管期間 |

|---|---|

| 株式会社シー・アイ・シー(CIC) | 契約期間中および契約終了後5年以内 |

| 日本信用情報機構(JICC) | 契約継続中および契約終了後5年以内 |

| 全国銀行個人信用情報センター(KSC) | 契約期間中や契約終了日から5年を超えない期間 |

※個人信用情報機関の名前をタップ・クリックすることで参照元のページを確認できます。

ただし、借入先の金融機関が加盟している信用情報機関がJICCのみで、契約日または貸付日が2019年9月30日以前の場合は、滞納解消から1年で情報が消えるといわれています。

なお、ブラックリストに載った情報が消える際は、本人から信用情報機関などに申告をするのではなく、決められた期間が経過すると自然に削除されることが一般的です。

一度ブラックリストに載ってしまったら、一生情報が載り続けるわけではないので安心してください。

滞納を解消するまでブラックリストからは抜け出せない

「ブラックリストに一生載り続けるわけではない」とお伝えしましたが、滞納が原因でブラックリストに載ってしまった場合、情報が消えるのはあくまでも滞納が解消された後です。

そのため、滞納が解消されない限りはブラックリストに載り続けることになります。

ブラックリストから抜け出したい場合は、一刻も早く滞納を解消することを考えましょう。

2. 債務整理でブラックリストに載ったら手続き後から5~7年で消える

債務整理をしたことによりブラックリストに載ってしまった場合は、手続き後から最長5~7年で情報が消えます。

| 個人信用情報機関 | 滞納の保管期間 |

|---|---|

| 株式会社シー・アイ・シー(CIC) | 契約期間中および契約終了後5年以内 |

| 日本信用情報機構(JICC) | 契約継続中および契約終了後5年以内 |

| 全国銀行個人信用情報センター(KSC) | 当該決定日から7年を超えない期間 |

※個人信用情報機関の名前をタップ・クリックすることで参照元のページを確認できます。

債務整理をすると、CICとJICCでは最長5年、KSC(全銀協)では最長7年履歴が信用情報として登録されます。滞納によりブラックリストに載った場合と同様、ブラックリストに載った情報が消える際は、本人から信用情報機関などに申告をするのではなく、決められた期間が経過すると自然に削除されます。

なお、債務整理には「任意整理」「個人再生」「自己破産」がありますが、これらの種類によっても個人信用情報機関に登録される期間が変わります。

任意整理の場合、「和解後に債権者へ返済している期間と完済してから5年間」です。

一方、自己破産や個人再生の場合は、JICCは自己破産や個人再生の「申立てがあった日から5年」で、KSC(全銀協)は自己破産や個人再生の「手続き開始決定の日から7年」です。

また、CICは「自己破産の場合は免責が下りてから5年」「個人再生の場合は完済してから5年」となります。

3. ブラックリストに誤って載ったら訂正依頼で消える

まれなケースではありますが、「一度も支払日に遅れたことがないのに、延滞・滞納の情報が載っている」のような状況もないとはいえません。

信用情報に登録されている情報が間違っている場合は、訂正を依頼することで情報を消してもらうことでブラックリスト入りの状態を解消できます。

ブラックリストに載った情報の間違いに気づいたら、まずは利用している金融機関へ情報の訂正を依頼しましょう。

信用情報機関は加盟会員の申告に基づいて登録情報の訂正や削除をおこなうので、信用情報機関に異議を申し立てても、どのみち加盟会員への確認が必須になります。

よって、加盟会員である金融機関へ直接交渉する方が、結果的に早く情報を消してもらえる可能性が高いのです。

なお、借入先の金融機関に依頼しても情報の訂正を受け付けてもらえない場合は、信用情報機関へ異議を申し立てましょう。

信用情報機関が改めて調査をおこない、ブラックリストに載った情報が間違いだと証明されれば、情報を消してもらえるでしょう。

ブラックリストを早く消すには

信用情報を第三者が訂正・削除することはできず、残念ながらブラックリストに載った情報を自分で消すことは不可能です。そのため、基本的には事故情報が消えるまで待つしかないのが大前提となります。

とはいえ、ブラックリストに載った情報が消えるまでの期間を短くできるケースもあります。

次の項目から「ブラックリストから早く抜け出すための方法」について詳しくお伝えします。

自力で滞納を解消する

前述したように、滞納によってブラックリストに載った場合は、滞納を解消しない限りブラックリストに載り続けます。

もし、自力で滞納分を返済できるだけの資金を工面できるなら、一刻も早く返済して滞納を解消することが最も早い解決策といえます。

ただし、ブラックリストに載っている以上、他の金融機関から借入をして返済資金を工面することはできません。もし「ブラックでも融資OK」などと宣伝している業者があれば、ほぼ間違いなく闇金などの違法業者である可能性が高いので、借りないように注意してください。

もし、借入をせずに返済資金を用意するのが難しければ、債務整理も視野に入れて検討するとよいでしょう。

期日通りに返済を行う

返済や支払いの遅延も信用情報に残るため、これが原因でいわゆるブラックリスト入りの状態になることも考えられます。仮に毎月支払いが遅れている場合、遅延の履歴も継続してしまうため、ブラックリスト入りの状態を解消できません。

そのため、ブラックリストを早く消したい場合、今後は期日通りに返済や支払いを行うようにしてみてください。

なお、返済や支払いの遅れは、ちょっとした工夫で改善できるケースもあります。たとえば、銀行や消費者金融には、毎月の返済日の変更に対応している業者もあるため、「給料日よりも先にローンの返済日が来てしまう」という場合は返済日の変更を依頼することで改善できる可能性があります。

また、「支払日までに現金を残しておけない」という場合、給料が入ったタイミングで先に支払いを済ます対策もあります。主にカードローンやクレジットカードであれば、先に相談をしておくことで事前の支払いに対応してもらえるケースもあるため、この場合には利用している金融機関に相談してみるのも手です。

新たな借入や追加の申し込みをしない

「ブラックリスト入りの状態だと審査に通りづらい」といわれているのは、事故情報などの履歴が残っていることが直接的な原因ではありません。その履歴などから返済や支払いの能力がないと判断されることが原因となって、審査に通らないのです。

そのため、返済や支払いの能力がないと判断されてしまうような原因をなくすことで、ブラックリストを早く消せる可能性があります。

たとえば、利用限度額が残っているからといって新たに借入をしてしまうと、借入総額が増えてしまうため、返済能力がないと判断される可能性が高まります。

また、ローンやクレジットカードに新規申込みをすると、いわゆる申込みブラックとしてみなされてしまう危険性もあります。

ブラックリストを早く消したい場合、新たな借入や追加の申し込みを必要最低限に抑えるようにしてみてください。

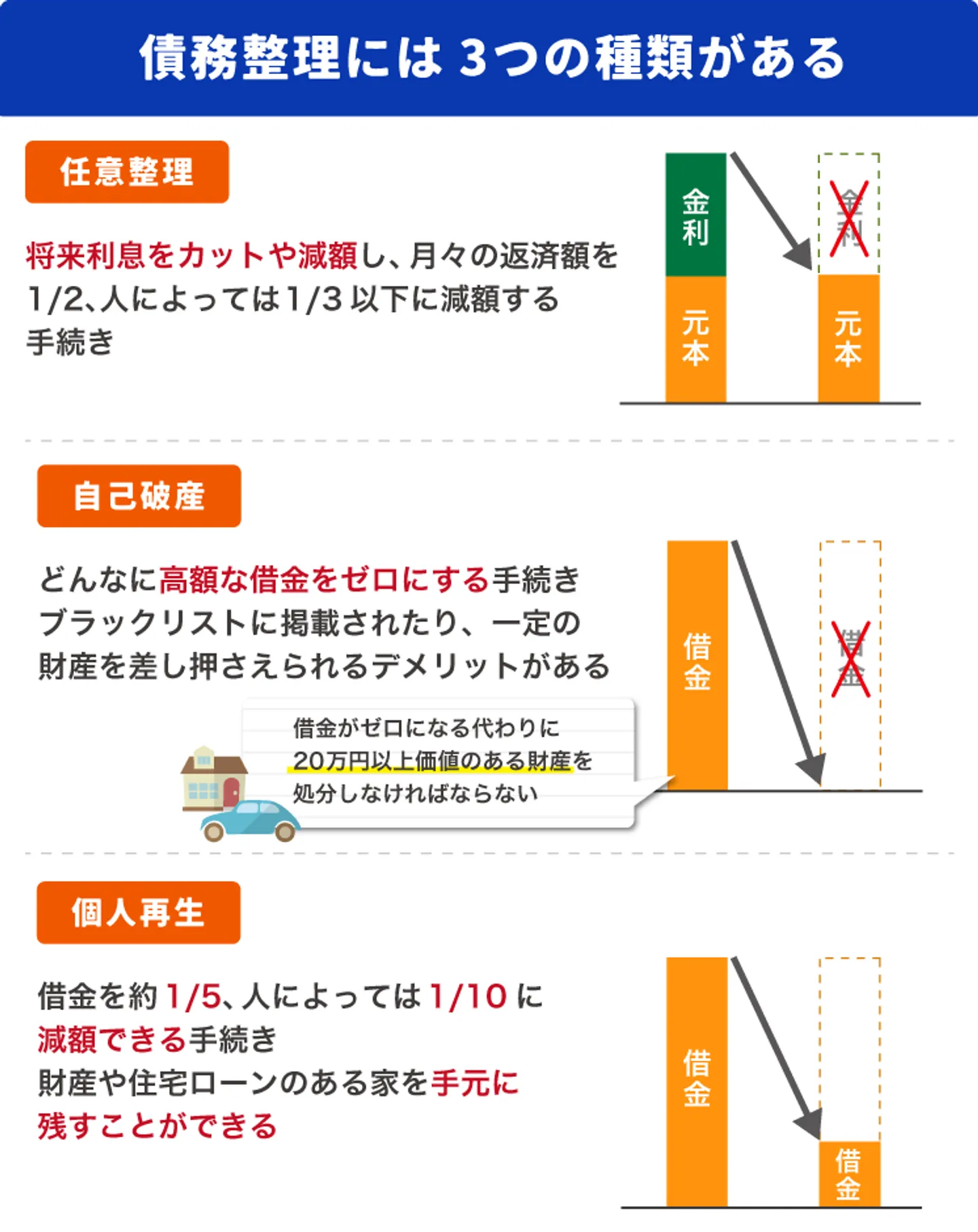

債務整理を行い完済時期を早める

自力で滞納を解消するのが難しい場合は、弁護士や司法書士に依頼して債務整理をおこない解決することも検討するのも一つの手です。

債務整理とは、借金の利息や元金をカットや減額したり、一括請求を長期の分割払いへ変更できる手続きで、借金の返済負担を大幅に減らす効果が期待できます。

なお、債務整理には主に3つの種類があり、選ぶ方法によって借金の減額率やメリット・デメリットなどが異なります。各方法の特徴は以下のとおりです。

| 任意整理 | 将来利息をカットや減額し、月々の返済額を約1/2、人によっては1/3以下に減額できる手続き。 | 手続きの詳細はコチラ |

|---|---|---|

| 自己破産 | どんなに高額な借金もゼロになる手続き。代わりに20万円以上価値のある財産を手放す必要がある。 | 手続きの詳細はコチラ |

| 個人再生 | 借金を約1/5、人によっては1/10に減額できる手続き。自己破産と違い、財産や住宅ローンのある家も手元に残せる。 | 手続きの詳細はコチラ |

「自分の場合どれくらい借金が減るのか?」「自分に最適な方法はどれか?」詳しく知りたい場合は、一度弁護士や司法書士へ直接相談するとよいでしょう。

以下の記事では、例外的に完済しなくてもブラックリストから抜けられるケースについて解説していますので、合わせてご覧ください。

ブラックリストに載った情報が消えているか確認するには?

前述した事故情報が保管される期間はあくまで最長であるため、「ブラックリストを消したい」と考えている人によっては、すでに事故情報が消えていることも考えられます。しかし、事故情報がまっしょうされたとしても信用情報機関から通知などが送られてくることはありません。

そのため、ブラックリストに載った情報が消えているか確認したい場合は、自身で調べる必要があります。ブラックリストに載った情報が消えているかどうかは、信用情報の開示請求をすることで確認できます。

信用情報の開示請求をするには、まず借入先の金融機関がどの信用情報機関の加盟会員となっているか調べます。

信用情報機関ごとに加盟している主な金融機関をまとめると以下のとおりです。

| 信用情報機関 | 加盟している主な金融機関 |

|---|---|

| 株式会社シー・アイ・シー(CIC) | 信販会社やカード会社 |

| 日本信用情報機構(JICC) | 消費者金融やカード会社 |

| 全国銀行個人信用情報センター(KSC) | 銀行や信用金庫 |

なお、信用情報の開示請求をする方法には、インターネット・郵送・窓口の3つの種類があるので、自身が利用しやすい方法を選択するとよいでしょう。

ただし、信用情報機関によって利用できる方法とできない方法があるので、しっかりと確認してから開示請求をおこなってください。

以下の記事では、信用情報の開示請求に必要なものや手数料など、各信用情報機関ごとに詳しくまとめていますので、ぜひ参考にしてください。

>>【信用情報の開示方法を伝授】弁護士・司法書士への無料相談はこちら!

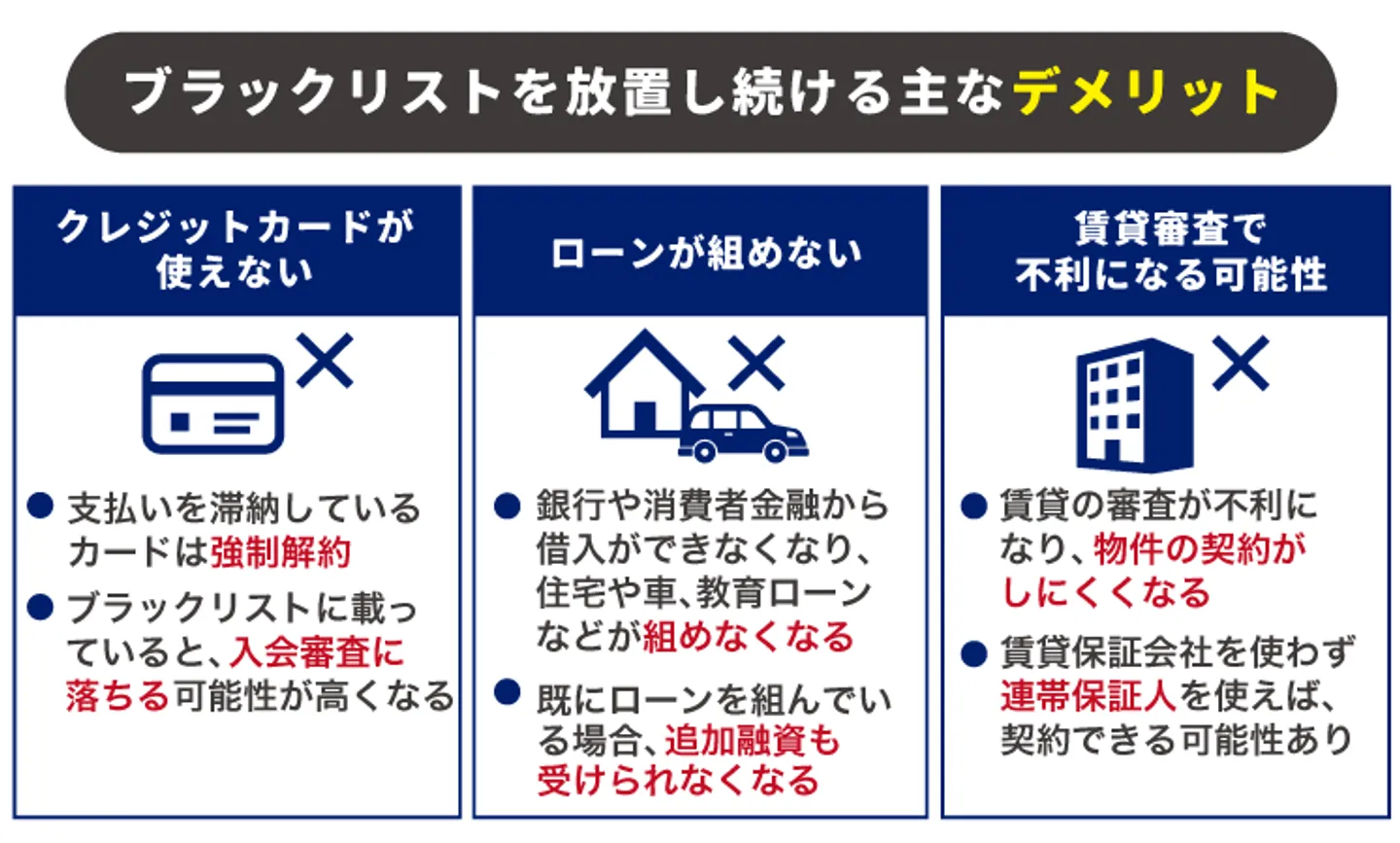

ブラックリスト状態を放置し続けるデメリット

ブラックリストに載っていると、日常生活においてさまざまな不便があるとお伝えしましたが、具体的にはどのようなデメリットがあるのでしょうか?

主なデメリットをまとめると、以下のとおりです。

- クレジットカードが使えない

- ローンが組めない

- 賃貸審査で不利になる可能性がある

- スマートフォンや携帯電話を割賦払いで購入できない可能性がある

- 保証人になれない可能性がある

ここからは、ブラックリスト状態を放置し続けるデメリットについて詳しく解説していきます。

1. クレジットカードが使えない

ブラックリストに載っているのは、支払い能力がないと判断されたのが原因です。そのため、支払いに遅れると、今後からクレジットカードが使えなくなる可能性があります。

また、発行したものの長らく使用していなかったクレジットカードなど、所有しているクレジットカードの中には、支払いを滞納していないクレジットカードもあるかもしれません。それらのクレジットカードも、近い将来使えなくなってしまう可能性もあります。

なぜなら、クレジットカード会社はクレジットカードの更新などの際、信用情報をチェックしているからです。その際に事故情報が登録されていると、クレジットカードの更新ができないと考えられます。

また、クレジットカード会社によっては途上与信といって、更新以外のタイミングでも定期的に信用情報をチェックしています。そのため、次の更新日までまだ時間がある場合も、すぐにクレジットカードが使えなくなってしまう恐れがあるのです。

さらに、ブラックリストに載っている間は審査に通りづらくなり、クレジットカードの新規発行もできない可能性があります。

クレジットカード会社はクレジットカードの入会審査の際も、信用情報をチェックしてます。その際にブラックリストに載っていると「支払能力に問題がある」と判断され、入会審査に落ちてしまう可能性が高いです。

2. ローンが組めない

ブラックリストに載っていると返済能力を疑われてしまい、銀行や消費者金融の審査に通らず、以下のようなローンを組むこともできない可能性があります。

- 住宅ローン

- 自動車ローン

- 教育ローン

- 学資ローン

- 事業性ローン

なお、新規でローンを組むことはもちろんですが、既にローンを組んでいる銀行や消費者金融から追加で融資を受けることもできないケースもあります。

3.賃貸審査で不利になる可能性

ブラックリストに載っていると、賃貸物件の契約ができないこともあります。賃貸物件を契約するには、保証会社の審査に通過する必要があり、審査の際には信用情報を確認されるためです。

賃貸保証会社が以下のような信販系の会社だった場合、入居審査の際に信用情報をチェックするため、ブラックリストに載っていると審査に落ちてしまう恐れがあるのです。

- オリエントコーポレーション

- セゾン

- エポスカード

- ジャックス

- アプラス

ただし、信販系以外の賃貸保証会社を利用するか、賃貸保証会社を使わずに連帯保証人を設定すれば、ブラックリストに載っている状態でも賃貸物件の契約ができる可能性はあります。

4. スマートフォンや携帯電話などを割賦払いで購入できない可能性がある

スマートフォンやノートパソコンなどを割賦払いで購入するケースもあるでしょう。割賦払いで契約する際も信用情報が確認されるため、いわゆるブラックリスト入りの間はスマートフォンやノートパソコンなどを分割で購入できない可能性があります。

割賦払いの契約ができなければ、基本的には一括での購入が必要です。

ブラックリストを消せない期間の対処法

いわゆるブラックリストに載っている状態だと、ローンの追加借入やクレジットカードの利用ができなくなるのが一般的です。そのため、基本的に現金で支払いなどを行わなければなりませんが、すべて現金で対応するのは難しい場合もあるでしょう。

「現金が足りない」「どうしてもクレジットカードのような支払方法が必要」という場合には、下記の対処法を試してみてください。

- プリペイドカードやデビットカードをクレジットカード代わりに使う

- 家族カードを発行する

- スマホ決済を活用する

プリペイドカードやデビットカードをクレジットカード代わりに使う

「家賃や公共料金などの支払いをクレジットカードにしている」といった場合、ブラックリストを消せない期間であってもどうしてもクレジットカードの利用が必要になることがあるでしょう。

その場合、プリペイドカードやデビットカードをクレジットカード代わりに使うのも1つの手です。

プリペイドカードとは、あらかじめ現金でチャージをしておいた金額の範囲内であればクレジットカードのように支払いができるカードのことです。デビットカードとは、登録した銀行口座の範囲内であればカード支払いが可能なカードのことです。

どちらのカードも事前に入金した金額または口座残高の金額の範囲内のみで利用できるものです。クレジットカードを作成する際に行われるような審査が不要なため、ブラックリストに載っている状態であっても作成できます。

国際ブランドに対応したものであれば、実際の店舗やオンラインショップなどでもこれらのカードを使用できます。一般的にプリペイドカードやデビットカードは無料で作成が可能なため、ブラックリストを消せない期間はこれらのカードをクレジットカード代わりに使うのもよいでしょう。

家族カードを発行する

ブラックリストの情報が消えない期間は、自分名義でクレジットカードを新規発行できないのが一般的です。しかし、家族カードであればブラックリストに載っている状態であっても基本的には作成できます。

家族カードとは、クレジットカードを契約している人の家族が作成・利用できるカードのことです。実際に契約している人の利用限度額の範囲であれば、家族カードでも支払いを行えるため、「ブラックリストに載っているけどどうしてもクレジットカードが必要」という場合に向いています。

ただし、家族カードの利用履歴は利用履歴に残るため、実際にカードを契約している人に利用履歴を知られてしまう可能性はあります。家族カードを発行する場合、「何にどれくらいの支払いがあるために必要なのか」を実際に契約している人に伝えるようにしましょう。

スマホ決済を活用する

スマホ決済とは、毎月の携帯電話料金と合算して商品やサービスなどの代金を支払う決済手段のことです。「生活に必要なものを買いたい」「どうしても買いたいものがある」といった場合、ブラックリストに情報が残っている期間でも基本的にはスマホ決済で支払いを行えます。

ただし、ブラックリストの情報が載っている間は、後払いタイプのスマホ決済を利用できない可能性もあります。後払いタイプのスマホ決済には、利用前に審査が行われるものもあり、ブラックリスト状態だと審査に通過できないおそれがあるためです。

スマホ決済には前払いタイプのサービスもあり、このようなサービスであれば審査が行われないためブラックリスト状態でも利用可能です。入金額の範囲内でのみ支払いが可能で使い過ぎを防止することもできるため、ブラックリスト状態であれば前払いタイプのスマホ決済を活用するのもよいでしょう。

前払いタイプのスマホ決済の例

- PayPay

- LINE Pay

- モバイルSuica

まとめ

一般的に「ブラックリスト入り」は、延滞などの情報が登録されている状態を指し、この状態ではローンやクレジットカードなどの審査に通りづらいといわれています。

例外的に「情報が間違っていた」「借金の時効が成立した」という場合には信用情報機関や借入先の金融機関への申請で消える可能性はありますが、延滞などの事故情報が抹消されるまではブラックリストを消すことはできません。

とはいえ、ブラックリスト入りの状態を早く解消できるケースもあります。たとえば、支払いが遅れていることが原因でブラックリストに載ってしまった場合は、一刻も早く完済することがブラックリストに載った情報を消す近道です。

もし、自力で完済するのが難しいと感じているなら、まずは弁護士・司法書士事務所の無料相談を利用して、支払いのアドバイスをもらいましょう。

当サイトでは借金問題を積極的に扱う弁護士・司法書士事務所を紹介しているので、ぜひ気軽に利用してください。