アイフルから借金全額の一括請求と差押えの予告通知書が届きました。指定された期限までにお金を用意できるはずもないのですが、今からでも分割払いに変更できますか?

分割払いを交渉すること自体は自由ですが、アイフル側が交渉に応じてくれる可能性は低いとお考えください。借金をしている以上、一括請求の予告通知書に応じられなければ強制執行が実行され、近い将来、財産・給与などが差押えられる可能性が高いです。

差押えられると会社や家族にも迷惑がかかりますよね…。分割払いの交渉以外に何か対策は取れるのでしょうか?

債務整理を利用すれば、強制執行を回避しつつ返済状況を大幅に改善することができます。ただ、一括請求の予告通知書が届いたという現状を踏まえると、強制執行までの時間の猶予はほとんどありません。できるだけすみやかに借金問題に強い弁護士に相談をして、適切な債務整理手続きを提案してもらいましょう。

アイフルからの借金を約2~3ヶ月滞納し続けると「指定期日までに全額を支払わなければ強制執行を実行する」という旨を示す、残債の一括請求及び差押え予告通知書が郵送されます。

アイフルからの警告を無視すると、強制執行により財産・給与などを差押えられる恐れがあるため、一括請求の予告通知書を無視してはいけません。

アイフルからの一括請求に応じられない場合、債務整理手続きで借金を減らすことで、返済状況を改善する方法をおすすめします。

以下の借金減額診断チェッカーを用いれば「債務整理によって、いくら借金を減らせるか?」をすぐ確認できるので、まずは試してみるとよいでしょう。

- アイフルから一括請求の予告通知書が届くと、ふたたび分割払いに変更するのは難しい。交渉自体は自由にできるが成果が得られる可能性は低いので、分割交渉以外の現実的な対策を検討する必要がある。

- アイフルからの一括請求の予告通知書を無視すると、約1ヶ月以内に強制執行が実行される可能性が高い。給与・財産が差押えられると家族・会社にも迷惑がかかってしまう。

- 強制執行を避けるためとはいえ、闇金などから借り入れをしてはいけない。アイフルによる強制執行は回避できるかもしれないが、今よりも深刻な借金状況におちいるリスクが高まる。

- アイフルの一括請求の予告通知書に対応できないのなら、今すぐ債務整理に踏み出すべき。強制執行を回避できるだけではなく、返済状況も大幅に改善できる可能性がある。

アイフルからの一括請求は分割払いに変更できるのか?

アイフルから残債の一括請求及び差押え予告通知書が届いた段階で、借金滞納が深刻な状況になっていることを初めて自覚できるという債務者も少なくはないはずです。

そこで、まずは、アイフルからの残債を一括請求された後に、ふたたび分割払いに変更できるかについて見ていきましょう。

分割交渉自体は可能だが現実的には難しい

アイフルから一括請求された後でも、分割交渉をもちかけること自体は可能です。

しかし、アイフル側に分割交渉をもちかけた結果、債務者の納得する形で分割払いの合意を引き出せるかは別問題です。

すでに期限の利益を喪失している以上、簡単に分割払いに再変更してもらうのは難しいでしょう。

分割払いにするには債務整理が現実的な手段

アイフルからの一括請求を分割払いに切り替えたい場合、債務整理を利用するのが現実的な方法です。

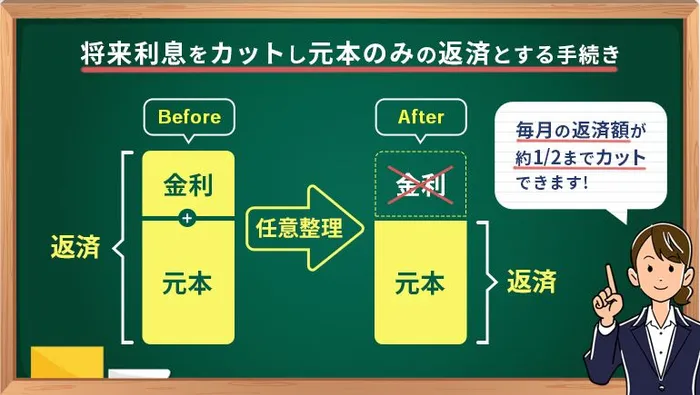

弁護士に債権者と交渉してもらう「任意整理」という手続きを選択すれば、再度分割払いに戻せる効果が期待できます。

さらに、任意整理を利用すれば、多くのケースで利息の支払いが免除されることになります。

アイフル側にとっては、「利息で収益を上げられなくなる」という点でデメリットが生じる取引ではありますが、もし任意整理に応じなければ、返済が止まっている債務者から元本の回収さえできないという事態にも陥りかねません。

このような事情を踏まえると、アイフルは「弁護士の介入によって適切な元本返済計画を作り直してしまった方がアイフル側にとっても合理的」と合考え、任意整理の和解に応じるケースが多いのです。

したがって、アイフルから一括請求された段階の債務者にとって現実的な改善策を見出すためには、任意整理が適した方法だと考えられます。

「任意整理で借金をどれぐらい減額できるか?」は、以下の借金減額診断チェッカーで簡単に確認できるので、気軽に試してみるとよいでしょう。

アイフルの一括請求予告通知書を無視するのは危険!放置で生じる4つのペナルティ

アイフルからの一括請求予告通知書を無視してはいけません。なぜなら、これ以上借金の滞納がつづくと、次の4つのペナルティが発生するからです。

- 遅延損害金が膨らみつづける

- 訴訟を提起される

- 財産・給与が差押えられる

- ブラックリストに登録される

それでは、それぞれのペナルティについて具体的に見ていきましょう。

①遅延損害金が膨らみつづける

アイフルからの借金を滞納すると、年利率20%の割合で遅延損害金が発生します(アイフルカード会員規約第5条)。そして、一括請求された今現在も、毎日遅延損害金は増えつづけている点に注意が必要です。

残債総額ごとの遅延損害金は次の通りです。

| 残債総額 | 滞納1日 | 滞納1ヶ月 |

|---|---|---|

| 50万円 | 約274円 | 約8,219円 |

| 100万円 | 約548円 | 約16,438円 |

| 200万円 | 約1,096円 | 約32,877円 |

| 300万円 | 約1,644円 | 約49,315円 |

| 400万円 | 約2,198円 | 約65,753円 |

たとえば、弁護士に債務整理を依頼すれば、その時点で遅延損害金の発生もストップできる可能性が高まります。日々増えつづける遅延損害金は債務者の生活再建の足を引っ張るだけなので、すみやかにリスク軽減のための対策に踏み出しましょう。

※遅延損害金については、「遅延損害金は借金延滞のペナルティ!請求されたら一刻も早く返済に向けて対処しよう」で詳しく解説しています。あわせてご一読ください。

②訴訟を提起される

アイフルからの一括請求及び差押え予告通知書を無視すると、支払督促もしくは通常裁判という形で法的措置を取られるリスクが高まります。

債務者側が覚えておかなければいけないのは、裁判手続きで借金問題を争うことになった場合、債務者にはほとんど勝ち目がないということ。多くの場合において債権者に有利な判決が出されるため、債権者が債務名義を取得し、次で紹介する強制執行手続きへの移行を避けられません。

したがって、裁判所から支払督促や訴状が届いたら、対処法について速やかに弁護士まで相談しましょう。

※裁判所からの連絡を無視するリスクについては、「借金を放置して裁判所も無視するリスクとは?財産が差押えられる前に早期に弁護士を頼ろう」で詳しく解説しています。あわせてご一読ください。

③財産・給与が差し押さえられる

アイフルからの一括請求・差し押さえ予告通知書を無視しつづけると、最終的には強制執行が実行されて債権回収が目指されることになります。

一般的に、強制執行で差し押さえられるのは次のものです。

- 給料

- 預金口座

- マイホーム・車などの不動産

- その他、債務者名義の動産など

もちろん、強制執行によってすべての財産がいきなり奪われて明日からの生活さえできなくなるということはありません。たとえば、原則として給与額の3/4は手元に残せますし、一定の差し押さえ禁止財産も処分対象外です。

しかし、強制執行が実行されると、もはや今まで通りの生活を送ることは難しいでしょう。家族・職場にも迷惑がかかってしまうため、強制執行が実行される前に債務整理に着手することが最優先課題です。

※給料が差し押さえられた場合に生じるデメリット・対策については、「給料差押えは無視できる?差押え通知が届いたらやるべきことや差押えの影響」で詳しく解説しています。あわせてご一読ください。

※なお、アイフルから郵送される書類の詳細については、「アイフルから通告書が届いたらすぐに中身の確認を!差押え前に時効の援用などの対処法を検討しよう」で詳しく解説しています。あわせて参考にしてください。

④ブラックリストに登録される

アイフルから一括請求を受けた債務者は、すでに信用情報が傷ついており、いわゆる「ブラックリスト」に登録された状態です。

ブラックリストに登録されると、次のようなデメリットが日常生活に生じることになります。

- 新しい借金・ローンを契約できない

- 携帯電話・スマホの端末代金を分割払い設定できない

- クレジットカードの発行不可・使用不可

- 子どもの奨学金の保証人資格を失う

- 賃貸物件の入居審査に通りにくくなる

アイフルから一括請求された段階では、ブラックリストへの登録を避けることはできません。ただ、これについては次の2点に注意が必要です。

- ブラックリスト登録によるデメリットには代替手段が用意されている

- 債務整理をするデメリットが軽減されると考えられる

実は、債務整理を利用すると、返済状況を改善できるというメリットを得られる代償として、5年~10年程度はブラックリストに登録されることになります。このデメリットを嫌って債務整理に踏みきれないという債務者は少なくありません。

もっとも、アイフルからの一括請求を受けた債務者はすでに信用情報に傷が付いている状態なので、この段階の債務者が債務整理を利用したところで、ブラックリスト登録による弊害はないのです。

したがって、ブラックリストへの登録をデメリットに感じる必要はないので、債務整理を前向きに検討してみましょう。

アイフルから一括請求の予告通知書が届いたら、すぐ行うべきこと3つ

アイフルから残債を一括請求されて、差押え予告通知書が送付された場合には、今後のペナルティが拡大するのを防ぐためにすみやかに対策をとらなければいけません。

債務者に与えられた選択肢は次の3つです。

- アイフルと分割払いの交渉をする

- 一括返済の資金を工面する

- アイフルの一括請求を払えないなら弁護士に債務整理を依頼する

いずれの方法を選択するとしても、差押え予告通知書が送付された今、すみやかに動き出す必要があります。現在の家計状況などを分析しながら、どの方向性で状況改善を目指すのかを判断しましょう。

それでは、それぞれの方法について具体的に見ていきましょう。

①アイフルと分割払いの交渉をする

「一括請求には応じられないが、分割払いなら返済を継続できる可能性がある」という場合には、アイフル側と直接分割払いについて交渉してみましょう。

そもそも、アイフルから一括請求されたり、アイフルから差押え予告通知書が送付された段階は、まだ「債権回収のための法的措置」が取られていない状態です。近い将来に強制執行に踏みきられることは明らかですが、今はまだその段階には至っていないため、分割払いの交渉をすることは不可能ではありません。

そして、アイフル側との分割交渉を進めるにあたって重要なポイントは、「分割払いを認めてもらうこと」「強制執行に踏みきる判断をさせないこと」の2点です。

これを実現するためには、次のポイントを意識してアイフル側に対応しましょう。

- 分割払いなら返済を継続できる旨を明確に伝える

- 収入・家計状況を丁寧に伝え、返済継続の可能性を明らかにする

- 少額でも良いので振り込みをして返済意思があることを証明する

- 状況次第では債務整理も視野に入れていることを伝える

アイフル側が一括請求を分割払いに切り替えてくれるかどうかは、担当者の判断が大きく左右するものです。つまり、分割交渉をする際には、窓口のオペレーターに対して誠実に対応することが求められます。

丁寧な話し口調は当然のことながら、返済意思があること・返済可能性があることを示せれば、分割払いを認めてもらう可能性が出てきます。

また、将来的な債務整理の可能性をちらつかせば、分割交渉が成功しやすくなるという点も重要です。なぜなら、債務者側に債務整理を利用されてしまうと、アイフル側の収益が減ってしまうからです。「債務整理で利益率が下がるぐらいなら、分割払いへの変更を受け入れてしまおう」という動機付けを促すのに効果的でしょう。

ただし、債務者がどれだけ返済意思を伝えたとしても、現在の収入に対して残債がかなり高額である場合・これまでに複数回滞納歴がある場合など、債務者の返済可能性について信憑性が低い状況では分割交渉はまとまりにくい点にご注意ください。

②一括返済の資金を工面する

アイフルからの借金残債を予告通知書で指定された期日までに用意できそうな場合には、自力完済をするのがおすすめです。なぜなら、一括請求に応じることができれば借金生活を終わらせることができますし、後述の債務整理のデメリットを背負う必要もなくなるからです。

資金を調達する手段としては、次の方法をご検討ください。

- 家族・知人からの融資を頼る

- 不用品の処分や生命保険の解約返戻金を利用する

家族・知人から融資を受けて一括請求に対応できれば、その時点でアイフルからの借金は消滅します。家族・知人からの融資なら借り入れ条件なども融通してもらいやすいでしょうから、アイフルに返済するよりも楽に返済生活をつづけられるでしょう。

もっとも、借金総額が何百万円もある状況では、一括返済の資金を工面するのは簡単ではありません。全額を工面できなければ意味がないので、残債総額次第では自力完済を諦めて、債務整理の利用を前向きに検討するのがおすすめです。

※自力完済のコツについては、「借金返済のために借金はやってはいけない!自力完済のコツと債務整理の道のりを解説」で詳しく解説しています。あわせて参考にしてください。

アイフルから一括請求されるとおまとめローンへの借り換えはできない

借金の返済状況を改善するための手段としておまとめローンへの借り換えが提唱されることがありますが、長期延滞が理由でアイフルからの一括請求の予告通知書が届いた場合には、アイフルのおまとめローンはもちろんのこと、他社のおまとめローンへの借り換えも不可能です。

なぜなら、すでに債務者の信用情報には傷が付いており、おまとめローンの審査に通らないからです。

つまり、おまとめローンだけではなく、他の低金利条件などの商品を利用することもできないので、貸金業者などの金融機関からの新規借り入れを利用して自力完済するのは諦めましょう。知人等からの融資で完済できない場合には、債務整理を選択するしかありません。

なお、消費者金融などからの新規借り入れができないとなると、審査なしでも貸し付けてくれる闇金などを頼りたくなるかもしれません。

ただ、闇金から借金をすると厳しい取り立て・利息の負担を強いられるので、今よりも酷い借金状況に追いこまれるだけ。絶対に闇金とはかかわらないようにしましょう。

※闇金とかかわる危険性については、「借金ができなくなっても闇金(個人間融資)からの借金を行ってはいけない理由について」で詳しく解説しています。あわせて参考にしてください。

③アイフルの一括請求を払えないなら弁護士に債務整理を依頼する

アイフルからの一括請求を払えないのなら、できるだけ早いタイミングで弁護士に債務整理手続きを依頼することが賢明です。

なぜなら、差押え予告通知書に記載された期日までにお金を用意できないとその後約1ヶ月程度で強制執行が実行されてしまいますし、債務整理を利用すれば差押えへの移行を回避できる可能性が高いからです。

債務整理とは、債権者との交渉や法的手続きを通じて、債務の負担を軽減することをいいます。

債務整理には次の3つの手続きが用意されているため、弁護士にそれぞれの状況に応じた手続きを選択してもらいましょう。

- 任意整理:アイフルからの一括請求を利息カットの分割払いに変更できる

- 個人再生:アイフルからの一括請求を大幅減額して分割払いに変更できる

- 自己破産:アイフルからの借金全額が免責される

それでは、各手続きの特徴について具体的に見ていきましょう。

任意整理なら裁判所なしでアイフルの一括請求を分割払いに変更できる

任意整理とは、裁判所を利用せずに債権者と直接交渉をして今後の返済計画を作り直す債務整理手続きのこと。原則3年~5年で完済できる返済計画が作成され、その際には将来利息(場合によっては経過利息も)の支払いが免除されるのが一般的です。

つまり、任意整理を利用すれば、債務者を悩ませていた利息の支払いから解放されるだけではなく、アイフル側からの一括請求をふたたび分割払いに切り替えられるということです。

以下、任意整理のメリット・デメリットを簡単にまとめましたので、ご確認ください。

| 任意整理のメリット | ・裁判所なしで債務整理を利用できる ・将来利息の支払いが免除される ・3年~5年で完済できる ・返済総額を大幅に軽減できる ・連帯保証人への迷惑を回避できる |

|---|---|

| 任意整理のデメリット | ・債権者の合意が得られないと交渉がまとまらない ・残債総額次第では毎月の返済額が増えるリスクがある ・他の債務整理に比べると減額効果が弱い |

個人再生も一括請求から分割払いへの変更が可能

個人再生とは、裁判所を利用して借金総額を最大1/10にまで圧縮して返済計画を作り直す債務整理手続きのこと。減額後の債務は、その後原則3年間で完済を目指します。

個人再生の最大の特徴は、住宅ローン特則(住宅資金特別条項)を利用すれば、個人再生を利用しても住宅ローンに付された担保権が実行されず、マイホームの処分を免れられるという点。現在の居住環境を変更する必要なく、生活再建のステップを歩むことができます。

ただし、再生計画の作成・債権者による決議・裁判所の認可など、複雑なステップを踏む必要があるので、かならず弁護士までご相談ください。

| 個人再生のメリット | ・借金総額次第で、最大1/10まで元本を減額できる ・原則3年で完済できる ・住宅ローン特則を利用できる ・財産処分がない ・借金の原因を問われない |

|---|---|

| 個人再生のデメリット | ・正社員など、安定した収入が必要 ・・最低でも100万円は弁済が必要 |

自己破産なら裁判所でアイフルの一括請求の免責を狙える

自己破産とは、裁判所を利用して借金返済義務を免責してもらう債務整理手続きのこと。アイフルからの借金は当然のこと、他社からの借り入れについても返済義務がなくなります。

つまり、個人再生・任意整理とは異なり、自己破産を利用すれば免責許可が確定した時点で借金生活が終了するということです。毎月返済に追われる生活をいっきに終わらせたいという債務者にはおすすめだと考えられます。

もっとも、免責という最大の恩恵を得るためには、超えるべきハードルが少なくありません。誰しも簡単に借金から解放されるとなると、債権者側だけが一方的に不利益を強いられるという不公平が生じるからです。

したがって、自己破産を利用するときには、「免責」というメリットばかりに注目するのではなく、以下のデメリットも比較したうえで破産手続きを利用すべきかを判断しましょう。

| 自己破産のメリット | ・非免責債権以外の借金返済義務が免責される ・無職でも利用できる |

|---|---|

| 自己破産のデメリット | ・債務者名義の財産が処分される ・免責不許可事由が存在すると免責されない(ただし、裁量免責は可能)。 ・その他、職業制限・移動制限など |

アイフルから一括請求の予告通知書が届いたらすみやかに弁護士に相談しよう

アイフルから借金残債の一括請求の予告通知書が届いたときには、すみやかに弁護士へ相談することを強くおすすめします。なぜなら、近い将来、アイフル側が強制執行に踏み出して債務者の財産・給料を差押えることが容易に想定されるからです。

そして、弁護士に債務整理を依頼すれば、借金問題を解決できること以外にも次の3つのメリットが得られることが特徴的です。

- 弁護士に債務整理を依頼すればアイフルへの返済義務が猶予される

- 弁護士に債務整理を依頼すればアイフル以外からの借金の督促状もストップする

- 弁護士に相談すれば過払い金請求の可能性も探ってくれる

それでは、それぞれのメリットについて具体的に見ていきましょう。

弁護士に債務整理を依頼すればアイフルへの返済義務が猶予される

アイフルから借金残債を一括請求されて差押えに関する予告通知書を受けた段階では、すでにアイフルに対して長期延滞をしている状況のはずですが、弁護士に債務整理を依頼することによって少なくとも手続きが終了するまでは返済義務が猶予されることになります。

取り立てのストレスから解放される点は、日常生活にとっても大きなプラスになりますので、速やかに弁護士へ債務整理について相談しましょう。

弁護士に債務整理を依頼すればアイフル以外からの借金の督促もストップする

弁護士に債務整理を依頼すれば、債務整理手続きの対象になったすべての借金について、債権者からの取り立てがストップします。ただ、自己破産・個人再生ではすべての借金が対象になる一方で、任意整理では債務者側が整理対象に選んだ借金についてのみである点について注意が必要です。

債権者からの返済督促がストップするのは、弁護士が送付する受任通知の力によるもの。受任通知には取り立てを停止させる効果があるため、弁護士に依頼をしてすぐに債権者からの連絡はなくなります。

アイフル以外にも借金を抱えており、今なお返済督促に悩まされているという債務者は少なくないはず。債務整理をスタートすれば取り立てストレスから解放されて生活再建を前向きに考える気力もわいてくるでしょう。

※受任通知については、「債務整理をすると借金の督促が止まるって本当?受任通知の効力について解説」で詳しく解説しています。あわせてご参考ください。

弁護士に相談すれば過払い金請求の可能性も探ってくれる

アイフルから一括請求をされた債務者のなかには、アイフルからの借り入れが長期間に及んでいるという人も少なくはないはず。長期間取引がつづいている場合には、過払い金請求でお金を取り戻せる可能性があるので、弁護士に債務整理を依頼したタイミングで過払い金の有無をチェックしてもらいましょう。

アイフルの場合、次の2つの条件のいずれかを充たす場合には過払い金が発生している可能性があるのでご確認ください。

- 2007年7月31日以前からアイフルと取引をしている場合

- 2006年11月30日以前からライフ(アイフルに吸収合併)と取引をしている場合

アイフルは2007年8月1日、ライフは2006年12月1日に、融資条件で定める上限金利を年利率20%に変更していますが、それ以前は、アイフルが年利率28.835%、ライフが年利率27.74%の条件で貸付けをしていました。これは、現在の利息制限法の上限金利規制に反するものです。

アイフルからの借り入れに限らず、現在は上限金利規制に反して支払った利息は過払い金として取り戻すことができます。場合によっては、債務整理をしなくても借金問題を解決できる可能性もあるので、かならず弁護士に過去の取引履歴を確認してもらいましょう。

アイフルの借金を踏み倒すことは不可能に近い

金銭消費貸借契約に基づいて借り入れが行われる借金には、消滅時効というルールが適用されます。アイフルなどの貸金業者からの借金の場合、5年の時効期間が経過した後に消滅時効を援用すれば、借金の返済義務が消滅することになります。

ただし、アイフルからの借金について消滅時効の完成を期待するのは事実上不可能に近いのが実情です。なぜなら、貸金業のプロであるアイフルは、5年の時効期間が完成する前に、かならず強制執行を実行して債権回収に着手するからです。

そもそも、アイフルから一括請求の予告通知書が届いたということは、アイフル側が債務者の借金返済状況を適切に管理しているということ。近い将来にかならず法的手続きに着手されるため、5年間逃げ切るのは不可能に近いでしょう。

さらに、アイフルから予告通知書が送付された今現在も、日々遅延損害金は発生している状況です。つまり、消滅時効の完成を狙って長期延滞をつづけている間も返済負担はどんどん重くなっているにもかかわらず、消滅時効完成直前にアイフルから法的措置をとられると、巨額の遅延損害金の支払い義務に応じなければいけなくなるということです。

したがって、アイフルからの借金について消滅時効を利用した踏み倒しを期待するのは現実的ではないので、債務整理などの前向きな生活再建方法について弁護士までご相談ください。

※なお、アイフルの借金について消滅時効を主張する可能性については、「アイフルから通告書が届いたらすぐに中身の確認を!差押え前に時効の援用などの対処法を検討しよう」で詳しく解説しています。あわせて参考にしてください。

まとめ

アイフルから一括請求の予告通知書が届いたときは、残債総額を工面できるか否かをすみやかに判断してください。独自に分割交渉をすることは自由ですが、アイフルが応じてくれる可能性は高くないため、現実的な対策を検討する必要があるからです。

そして、もし一括請求の予告通知書に応じられないのなら、できるだけ早いタイミングで債務整理を利用することをおすすめします。一括請求の予告通知書が届いたということは、将来的な強制執行の実行が迫っているからです。

借金問題を無料で相談できる弁護士は多いです。費用の支払い方法などについても適宜相談にのってくれるので、どうぞお気軽にご相談ください。